BONDS: internacionalização do seu patrimônio com títulos de renda fixa.

Por: Willian PornerA procura por investimentos fora do Brasil vem aumentando cada vez mais, na medida em que realizar investimentos internacionais tem se tornado cada vez mais acessível.

Além disso, atualmente você pode ter acesso ao mercado mais seguro do mundo: o mercado de títulos de dívida dos Estados Unidos.

Num contexto de crise avançando em algumas nações, juros subindo em boa parte dos países do globo, inclusive nos Estados Unidos, você tem a oportunidade de se proteger e diversificar investindo em renda fixa dolarizada.

O artigo de hoje é sobre isso, vamos falar conceitualmente sobre os principais títulos negociados no mercado americano, e aprofundar um pouco mais sobre como é na prática investir em “Corporate Bonds”, títulos que você terá acesso por meio da sua conta internacional na XP Investimentos.

O que são os bonds?

Os Bonds são títulos de dívidas que os mutuários (empresas ou governo) emitem para levantar dinheiro dos investidores. Ao comprar um título, você está emprestando ao emissor, que nos Estados Unidos pode ser o Governo, Município ou Empresas e em troca você irá receber uma determinada remuneração por isso.

Vamos aprofundar um pouco mais o assunto, pois existem algumas pequenas diferenças em relação aos títulos de renda fixa que você normalmente encontra no Brasil.

Com relação às características dos Bonds, podemos começar falando sobre a classificação de risco, onde os títulos podem ser considerados “investment grade” ou “non-investment grade”, ou ainda podemos utilizar os termos “high grade” e “high yield”, respectivamente.

Os títulos “investment grade” são considerados títulos de menor risco, em que o emissor possui plena capacidade financeira para arcar com as obrigações. Já os títulos “non-investment grade” são títulos que possuem maior risco, em virtude da capacidade de pagamento do emissor, entretanto, as taxas de remuneração oferecidas são mais atrativas.

Qualidade de crédito

Assim como no Brasil, no mercado internacional de títulos, há a avaliação da qualidade de crédito dos emissores dos Bonds. Essa avaliação é realizada por meio do “Rating”, que é uma nota que uma agência classificadora de risco atribui a um determinado emissor.

As principais agências de classificação de risco do mundo são: Fitch Ratings, Moody’s e S&P Global Ratings.

A nota, ou o “Rating” é medido por meio de letras, e em uma escala vai de “AAA” (mais elevado grau de qualidade) e “D” (menor grau de qualidade).

Tipos de Bonds

O foco principal desse artigo está inclinado especificamente a uma determinada classe de títulos: os Corporate Bonds. Entretanto, ao lado dessa classe de títulos, há pelo menos outras duas classes de grande relevância que compõem o mercado de títulos dos Estados Unidos: os Títulos do governo dos Estados Unidos e os Títulos Municipais.

Portanto, vou apresentar a vocês os US Treasuries e Municipal Bonds e posteriormente falar sobre os Corporate Bonds

US Treasuries

São os títulos emitidos pelo Tesouro dos Estados Unidos, que são considerados entre os investidores os títulos com maior segurança do mundo, justamente, pelo investidor estar contando com a capacidade de pagamento do Governo Norte Americano.

Como acontece aqui no Brasil, existem alguns tipos de títulos emitidos pelo governo, sendo eles:

- Treasury Bills (T-Bills): são títulos de curto prazo com vencimento em até um ano;

- Treasury Notes (T-Notes): são títulos de longo prazo com vencimento em dez anos;

- Treasury Bonds (T-Bonds): são títulos de longo prazo que normalmente vencem em 30 anos;

- Tips: são os títulos com taxa de remuneração atreladas à inflação. O principal é corrigido pelo Consumer Price Index – CPI (Índice de preços ao consumidor) e os juros são pagos semestralmente. Os vencimentos são de cinco, dez e trinta anos.

Municipal Bonds

São títulos emitidos por Estados, Municípios, Condados, e outras entidades governamentais com objetivo de captar recursos para desenvolvimento de projetos como construção de escolas, rodovias, ou sistema de esgoto. Os dois tipos mais comuns de Municipal Bonds são:

General Obligaiton Bonds: são emitidos por Estados e Municípios, e não são garantidos por nenhum ativo. As obrigações são garantidas pela “fé pública” do emissor, o qual inclusive tem poder de tributação para honrar com suas obrigações.

Revenue Bonds: não são lastreados pelo poder tributário do emissor, mas sim por receitas oriundas de um projeto ou fonte específica.

Corporate Bonds

São títulos emitidos por empresas com objetivos de financiar suas atividades ou expandir seus investimentos, o que inclui compra de novas máquinas e investimento em p&d, por exemplo, ou até refinanciamento de dívidas.

Os investidores que compram os “Corporate Bonds” estão emprestando dinheiro a uma determinada empresa, que assume o compromisso de remunerar o investidor com juros sobre o principal e devolver o principal no vencimento do título.

Para fins de comparação, aqui no Brasil temos o mercado de crédito privado, onde as empresas realizam as emissões para captar recursos no mercado para financiar suas atividades, sendo normalmente uma alternativa mais atrativa em relação ao crédito bancário.

Alguns exemplos de títulos são as debêntures e as letras financeiras.

Acerca de seu vencimento, os títulos podem ser classificados como de curto prazo (menos de três anos), médio prazo (quatro a dez anos) e longo prazo (acima de 10 anos). Normalmente, títulos com vencimentos maiores oferecem taxas de juros mais elevadas.

Outra característica, que diferem os Corporate Bonds, é o tipo de pagamento de juros. Muitos títulos realizam o pagamento de uma taxa de juros fixa até o vencimento do título.

Os pagamentos dos juros, nada mais são do que o pagamento dos cupons que ocorrem ao longo do período e normalmente de maneira semestral até o vencimento.

Já a taxa de juros é também chamada de taxa de cupom, pois é a taxa anualizada, que será recebida periodicamente nos pagamentos de cupons.

A taxa de cupom sendo fixa, o pagamento dos cupons serão os mesmos até o vencimento do título, independente de mudanças que ocorram nas taxas de juros negociadas no mercado.

Entretanto, existem títulos com “taxas flutuantes”, em menor escala, que podem ser alteradas periodicamente.

Há opções também, que não realizam o pagamento de cupons. Nesse caso, o emissor do título faz um único pagamento no vencimento do título, de um valor superior ao valor de compra, assim remunerando o investidor.

Riscos de investimentos em Bonds

Como já mencionado, os Bonds nada mais são do que títulos de renda fixa, portanto, os riscos desse tipo de investimentos são aqueles que já conhecemos aqui no Brasil: risco de crédito, risco de mercado e risco de liquidez, podemos ainda, por se tratar de um investimento em outra moeda, mencionar o risco de câmbio.

Risco de Crédito: é o risco do emissor não realizar o pagamento combinado, é também conhecido como “risco de calote” e está ligado a qualidade de crédito do emissor.

É possível saber sobre a capacidade de pagamento do emissor por meio da classificação de Ratings de cada título.

Risco de Mercado: é o risco da oscilação da precificação dos títulos, que pode variar conforme as condições de mercado.

Risco de Liquidez: é o risco que está relacionado com a facilidade de negociação no mercado secundário, onde, por exemplo, um título com poucos compradores pode acabar sendo desvalorizado no momento da venda.

Risco de Câmbio: é o risco que está relacionado a taxa de câmbio, como estamos falando de um investimento em moeda estrangeira, o risco incorre numa desvalorização do dólar.

Bonds: na prática

O mercado de CB é extremamente maior em relação ao mercado de crédito privado no Brasil, o que significa mais liquidez e mais opções de investimento.

É possível ter acesso a emissores do próprio Brasil, bem como a empresas de diversos outros países.

Seu capital estará exposto ao dólar, ou seja, na moeda mais forte do mundo, a moeda que o mercado procura em períodos de crise, o que acaba sendo uma ótima opção de diversificação e proteção.

Agora que você já sabe o que é um Bond, e entendeu conceitualmente alguns desses títulos que fazem parte do mercado americano, vamos falar sobre algumas nomenclaturas utilizadas que vão ajudar você a entender cada título e auxiliar na tomada de decisão.

- Maturity: Vencimento;

- Yield: Taxa de rentabilidade contratada até o vencimento (Pré-fixada);

- Cupom: Juros (Pré-fixado). Aqui normalmente há dúvida, mas basicamente, os cupons pagos pelo título terão o valor igual a taxa de emissão do título em questão;

- Pagamento dos cupons: Semestral;

- Accrual: é a rentabilização do investimento. No Brasil, estamos acostumados com os juros compostos, porém aqui, os juros serão simples;

- Liquidação: D+2;

- Preço base: USD 100,00 (na XP o preço unitário será de USD 1.000,00)

- Marcação a mercado.

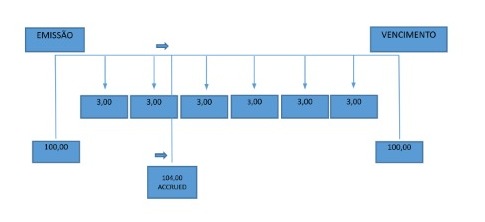

Dinâmica do Bond:

O mercado de Bonds possui uma padronização maior em relação ao mercado no Brasil, onde ao escolher um título, um dos principais fatores a ficar de olho é o preço do mesmo.

Quando o título está com valor inferior a $100,00 significa que as condições de mercado mudaram, e de que os juros no momento da compra estão superiores aos juros na data de emissão do título, já se o valor está superior a $100,00 significa que os juros no momento da compra estão inferiores aos juros na data da emissão do título.

Essas flutuações alteram o Yield no momento da contratação do título, ele pode ser maior (quando o preço de mercado está abaixo do preço de emissão) ou menor (quando o preço de mercado está acima do preço de emissão) em relação à emissão.

O cupom que você recebe será referente a taxa de emissão do título independente das alterações das condições de mercado.

A título de exemplificação, vamos considerar um título com preço de emissão em $100,00 e taxa de 6%a.a.

Como você pode verificar na imagem abaixo, 2 meses após o pagamento do segundo cupom o título está sendo negociado a $104,00.

Isso significa que $3,00 do valor do título é oriundo de alteração das condições de mercado em relação a emissão, e $1,00 referente a taxa de 6%a.a.

Ou seja, o Yield para contratação deste título está abaixo de 6%, porque, apesar de você receber os cupons de 3% ao semestre e 6% ao ano (diferente do mercado no Brasil, o mercado de bonds trabalha com juros simples) você irá pagar $104,00 para um título que se considerássemos apenas o preço de emissão mais o carrego da taxa contratada, deveria estar sendo precificado em $101,00, e no vencimento desse título o principal será o mesmo valor da taxa de emissão, $100,00

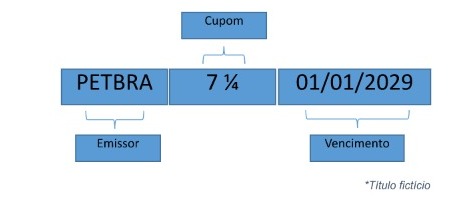

Entendendo o Ticker

Os títulos podem ser identificados por meio dos seus respectivos “tickers”, e apesar de parecer uma sopa de letras com números será fácil compreender as informações que o compõem.

No exemplo acima, você pode conferir em que as primeiras letras (PETBRA) estão se referindo ao emissor, que nesse caso é a Petrobras.

Posteriormente os números (7 ¼) se referem ao cupom, e sim, lá é utilizado números fracionados para se referir aos valores inferiores a 1%, portanto, nesse caso estamos falando de um cupom de 7,25%.

E por fim, vem a maturity ou o vencimento do título (03/17/2024).

Hoje, você possui aqui do Brasil, acesso ao principal mercado de capitais do mundo com mais facilidade em relação a outrora. Os Bonds são mais uma classe de ativos que você passa a ter acesso, por meio de sua conta na XP Investimentos, para diversificação de carteira. Apesar de ser renda fixa, esses títulos possuem volatilidade na sua precificação, pois são marcados a mercado, portanto, é importante ter um planejamento muito bem estabelecido e claro, respeitar o seu perfil de investidor.

Se você ainda ficou com alguma dúvida sobre esse assunto, entre em contato com o seu assessor.