O poder dos TPF’s. Retorno de renda variável em ativos de renda fixa

Por: Willian PornerO poder dos TPF’s. Retorno de renda variável em ativos de renda fixa

E se eu contasse para você que entre o início de 2016 e o fim de 2019 títulos de renda fixa tiveram uma rentabilidade superior a 100%?

Meu objetivo aqui é mostrar para você em qual tipo de ativo é possível obter essa rentabilidade, o cenário em que ocorreu e os riscos desse tipo de investimento.

A Renda Fixa

A renda fixa é popularmente conhecida por ser uma forma mais conservadora para realizar investimentos, normalmente indicada para aquele público que está começando a ter o primeiro contato com investimentos ou que sempre deixou suas economias na poupança.

O termo “fixa” está atrelado a uma remuneração combinada na contratação (pré-fixado, pós fixado ou híbrido) que será paga em um prazo combinado, porém, quando o investidor negocia esse título antes do vencimento, ele fica sujeito a precificação de mercado, que pode ser maior ou menor do que a esperada dado as condições e expectativas de mercado.

Portanto, o investidor pode encontrar volatilidade nesse mercado e se beneficiar de desempenhos superiores à média, mas é importante ter cuidado, pois também, pode haver rendimento inferior à média ou até uma performance negativa. Ou seja, a performance superior ou inferior à esperada só irá ocorrer caso o título seja negociado antes do prazo acordado.

Marcação a mercado e a curva de juros

As oscilações nas taxas, por conseguinte, nos preços dos títulos do Tesouro Nacional ocorrem diariamente em virtude das expectativas de mercado para as taxas de juros no futuro, o qual oscila a partir de tensões políticas, do cenário econômico e fiscal, entre outros.

Curva de Juros é uma representação gráfica das taxas exigidas pelo mercado para um determinado prazo. Essa curva tende a ser mais alta ou mais baixa, em virtude de um maior ou menor risco interpretado pelo mercado. Normalmente a ponta longa da curva tende a ser mais alta do que a ponta curta, considerando que quanto maior o prazo, maior o risco.

A marcação a mercado reflete as condições de mercado em um determinado momento, ou seja, irá “marcar” um determinado título por um determinado preço em virtude das condições de mercado naquele momento.

Nesse contexto, é importante entender que a relação entre preço dos títulos e a taxa de juros é inversa, portanto, quando os juros sobem (maior risco) ou preços caem (mais barato para assumir o risco) e vice-versa.

Em 2016

O ano de 2016 fica marcado pelo impeachment da então presidente Dilma Roussef, em meio a um cenário de impopularidade e crise econômica. Neste ano o PIB recuou 3,3% após um recuo de 3,5% no ano anterior, o que qualificou esse biênio como um dos piores momentos econômicos do país. A taxa Selic estava em 14,25% a.a., déficit primário de R$ 159, 4 bilhões, o maior para a série até então.

Em 2019

O ano da aprovação da reforma da previdência, considerada importante para a saúde fiscal do país. O governo estimou uma economia aos cofres públicos de cerca de R$ 800 bilhões em 10 anos. O Produto Interno Bruto avançou 1,2%, após altas de 1,3% em 2017 e 1,8% em 2018. A Selic chegou em 4,50% a.a., mínima histórica, e o déficit primário foi de R $ 88,8 bilhões.

O comportamento da NTNB 2045

A NTNB (Nota do Tesouro Nacional tipo B) é um Título Público Federal de renda fixa que apesar de ser um título com vencimento apenas para 2045, é possível realizar negociação a qualquer momento, onde a precificação segue a marcação a mercado, como comentado anteriormente.

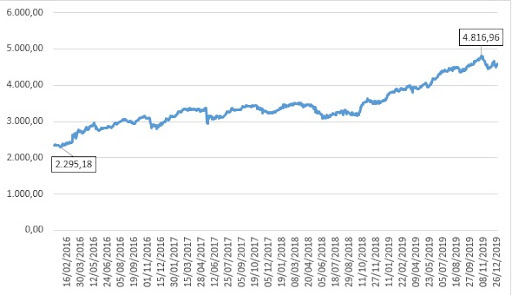

Nesse contexto, perceba no Gráfico 1 a precificação da NTNB 2045 entre o início de 2016 e fim de 2019. O preço unitário (PU) saiu de R$ 2.336,53 no dia 04 de janeiro de 2016 para R$ 4.580,72 em 30 de dezembro de 2019. Nesse período o título teve uma performance de 96%. Se considerarmos os pontos ótimos de entrada e saída, representado pelos pontos destacados nos gráficos, foram mais de 109% de rentabilidade. Lembrando que aqui estou desconsiderando o percentual dos cupons pagos pelo título. A NTNB paga 6% a.a. em cupons e este valor sai do PU do título, então o resultado foi ainda melhor.

Gráfico 1 NTNB 2045 (2016-2019)

Fonte: Tesouro Nacional. Elaborado pelo autor.

Nesse recorte, tivemos oscilação negativa em 426 dias e positiva em 565 dias. O desvio padrão diário foi de 0,96% e o anual de 15,31%.

O que quero destacar aqui é que em momentos de maiores “stress” nos juros, em virtude de situações políticas e econômicas, a precificação desse tipo de título tende a cair, ou seja, você paga mais barato por um ativo pois o risco aumentou. Esses momentos, podem ser uma oportunidade para você, que tem perfil inclinado para ativos com volatilidade.

O risco de um título longo no curto prazo

A volatilidade das NTNB’s possibilita ganhos superiores à média no curto prazo, porém, há momentos em que pode haver desvalorização. O “timing” acaba sendo muito importante para quem deseja especular nesse tipo de título. No gráfico 2, eu apresento o histórico da NTNB 2045 entre 2010 e 2019, são 10 anos de dados. Perceba que há um período de alta entre 2010 e 2013, com o preço saindo de R$ 1.759,77 para R$ 3.136,94, alta de 78%. Após isso, a precificação do título cai. Considerando uma entrada com o preço em R$ 3.136,94 no dia 24/01/2013, você permaneceria com esse título em um preço inferior ao de entrada até 21/10/2016, quando ele atinge o preço de R$ 3.144,21. Depois desse momento, o preço cai para um patamar inferior ao de entrada em 3 espaços de tempo. Então o preço atinge um patamar superior novamente em 29/06/2018, cotado a R$ 3.141,43. Desde então, o preço não retornou para o patamar de janeiro de 2013.

Gráfico 2 NTNB 2045 (2010-2019)

Fonte: Tesouro Nacional. Elaborado pelo autor.

Perceba que, dependendo do momento de entrada, você pode permanecer com o título em precificação inferior ao de entrada por mais de 5 anos. É importante considerar esse risco em seu portfólio. Escolher momentos de entrada com maiores tensões, pode ser uma boa alternativa.

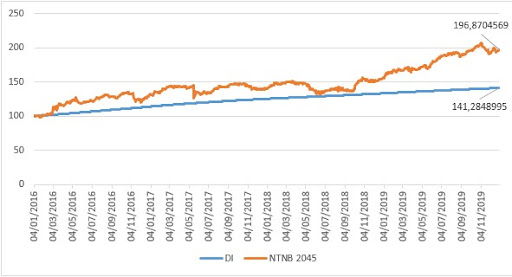

Comparação com o DI

Considerando o período de janeiro de 2016 até dezembro de 2019 o DI apresentou desempenho de 41% enquanto a NTNB 2045 apresentou um desempenho próximo aos 96%. Outro comparativo importante a ser feito é em relação a inflação do período. De acordo com os dados do IBGE, a inflação no período foi de 18,41%.

Gráfico 3 NTNB 2045 X DI

Fonte: Tesouro Nacional. Elaborado pelo autor

Atual Cenário 2021/2022

O atual contexto é marcado por um excesso de liquidez nos mercados globais, causado por diversos estímulos fiscais e, principalmente, monetários que ocorreram a partir de 2020. O objetivo? Estimular a atividade econômica em um momento de muita preocupação por conta da pandemia, entretanto, não demorou muito para sentirmos na pele, ou melhor, no bolso os efeitos colaterais: inflação. Além disso, em 2022 os conflitos entre Ucrânia e Rússia, além de outras consequências, levaram a uma nova pressão sobre os preços das commodities, alimentando ainda mais a inflação em todo o globo.

O Banco Central do Brasil deu início a um novo ciclo de alta de juros em março de 2021, onde a taxa básica de juros estava na mínima histórica, 2% e passou para 12,75% atualmente (maio/2022). O mercado indica que ainda devemos ter aumento na taxa selic, mas que estamos muito próximos de um cenário de topo de juros.

Voltamos para um cenário, como lá em 2015, de juros altos e incertezas políticas (eleição em 2022) e econômicas o que levou os preços de alguns títulos para baixo. Momentos como esses, não ocorrem a todo momento e é preciso estar preparado para esse tipo de oportunidade.

Esse é um artigo educacional e meu objetivo aqui foi divulgar informações que gerem valor ao leitor.