Métricas Financeira – Fluxo de caixa, TMA, VPL e TIR

Por: Jhonathan Teixeira1.1 Introdução

Para implementação de um projeto são avaliadas diversas métricas financeiras, a fim de verificar a viabilidade financeira, (MACEDO e CORBARI 2014). Para isso, utiliza-se de acordo com Guedes (2020), o fluxo de caixa, que é a projeção de entradas de recursos ao longo de um projeto. Além disso, outro indicador financeiro, conforme Vannucci (2013), é a taxa mínima de atratividade, que é uma taxa que o investidor se baseia como a mínima para um projeto se tornar atrativo, ele se embasa através do cenário de mercado, comparando com outras taxas de investimentos de baixo risco.

De acordo com Guedes (2020), o valor presente líquido (VPL), busca trazer a valor presente, o fluxo de caixa projetado utilizando a taxa mínima de atratividade como requisito mínimo, sendo que o resultado do cálculo desse indicador pode ser o responsável por reprovar um projeto.

Nesse sentido, a taxa interna de retorno identifica o valor exato onde o VPL (Valor Presente Líquido) será zero, sendo que VPL positivo, o projeto é aceitável, e VPL negativo, o projeto é recusado. Além disso essa métrica apresenta um dado importante, pois é possível verificar a partir de qual taxa o VPL se tornará negativo, ou seja, caso a TMA (Taxa Mínima de Atratividade) seja superior a TIR (Taxa Interna de Retorno) o projeto terá um VPL negativo e será recusado (BERK et al., 2010).

1.1.1 Fluxo de caixa

Conforme Zedebski (2020), o fluxo de caixa trata-se do controle financeiro entre entrada e saída de recursos financeiros e esse processo inicia-se através das vendas realizadas. É através do fluxo de caixa que os gestores conseguem honrar os compromissos firmados em determinado período. Uma excelente referência para projetar esses valores são os demonstrativos financeiros no caso de uma empresa já em andamento ou o estudo de mercado no caso de um projeto.

De acordo com Guedes (2020), o fluxo de caixa que permite o controle de custos de um projeto, sendo por ele o método mais fácil de analisar periodicamente se um empreendimento está sendo viável financeiramente, ou seja, apresentando superávit (quando a entrada de caixa é maior que a saída) ou déficit (quando a saída de caixa é maior que a entrada).

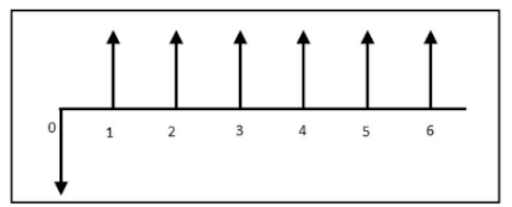

Observando a Figura 15, pode-se verificar um fluxo de caixa simples, sendo as setas para baixo indicando saída de capital e as setas para cima a entrada de capital.

A Figura 15 é considerada um fluxo de caixa simples, onde só houve saída de recursos no início do empreendimento, período zero, não sendo mais necessário aportes de capital, além de obter retornos consecutivos ao longo dos seis períodos, que pode ser meses, trimestres, semestres ou anos.

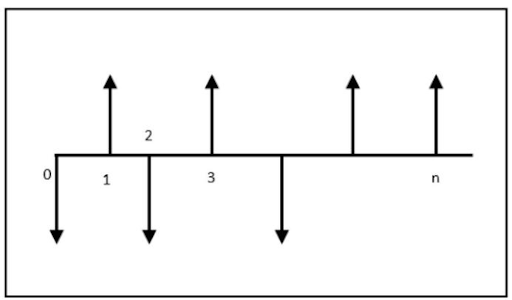

Por outro lado, a Figura 16 representa uma série não uniforme de entrada e saída de capital.

Figura 16: Fluxo de caixa não convencional.

A Figura 16 relata uma série de entradas e saídas não convencionais, onde teve o investimento inicial no momento zero, e saída de capital em mais dois períodos, o dois e o quatro, podendo ser também, momentos em que houve déficits, sendo assim, é possível observar que um fluxo de caixa não convencional não garante previsão de entradas ao decorrer do período, tornando mais complexa as projeções para a análise financeira (RÊGO et al., 2013).

1.1.2 Taxa mínima de atratividade

De acordo com Vannucci (2013), a taxa mínima de atratividade é o valor mínimo que o investidor aceita ganhar em um determinado período. Essa condição é estabelecida de acordo com o cenário de mercado, observando taxa de juros, inflação, ativos de baixo risco (títulos do tesouro nacional) ou mesmo, um determinado valor que o investidor por alguma análise, considera como mínimo aceitável.

Neste contexto, Guedes (2020), identifica três componentes básicos para levar em consideração a taxa mínima de atratividade:

- Custo de oportunidade: É a comparação de investir em um ativo seguro, exemplo o Tesouro Selic, com o empreendimento que planeja começar. Se o investimento proporcionar retornos iguais ou inferiores, ele não se torna viável.

- Risco do negócio: Todo investimento tem risco, e a taxa de retorno é correlacionada com o grau de risco do investimento, ou seja, quanto mais arriscado o investimento, maiores são os retornos esperados.

- Liquidez: Traduz-se na possibilidade de um ativo virar dinheiro.

Além disso, Guedes, salienta a importância desse indicador, pois ele é necessário para o cálculo do Valor Presente Líquido, uma métrica muito utilizada para verificação de viabilidade de um determinado projeto.

1.1.3 Valor presente líquido (VPL)

De acordo com Guedes (2020), um dos indicadores de maior importância para analisar a viabilidade de um projeto é o Valor Presente Líquido (VPL). Essa ferramenta, busca trazer a valor presente uma projeção futura de entrada de caixa.

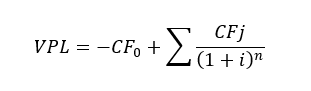

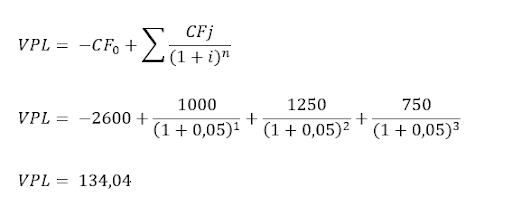

Como aponta Macedo (2014), para validação da viabilidade de um projeto é necessário entender o cálculo por trás desse indicador financeiro. Para isso Guedes (2020) apresenta a Equação (1), a qual fornece o cálculo do VPL.

Na equação de VPL, o CF Refere-se ao investimento inicial, ou seja, no momento zero, e o sinal negativo significa que houve uma saída de capital. Na segunda parte da equação o somatório de CFj, representa o fluxo de caixa esperado com o retorno do investimento, descontando cada período até o momento zero. A incógnita i da equação refere-se a taxa de juros e n o número de período analisado.

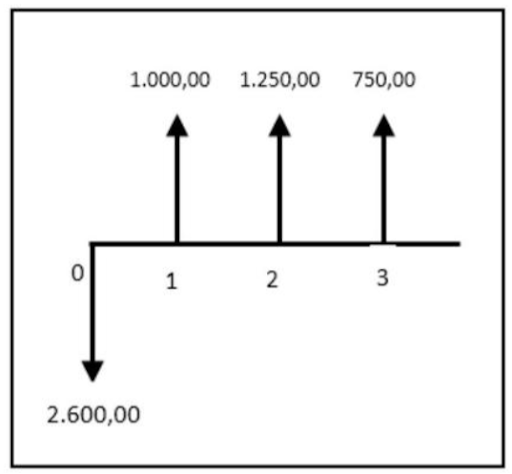

Para facilitar a visualização da descrição anterior, é apresentada a Figura 17:

Observando o valor monetário investido de 2600,00 no momento zero e as três entradas nos valores de 1000,00, 1250,00, 750,00, somados, encontramos um montante de 3000,00, aparentando ser viável, entretanto, considerando os períodos em anos, o valor de 2600,00 no momento três já não representa os mesmos 2600,00 investidos inicialmente e isso é devido a inflação do período. Portanto, só com essas informações não é possível concluir se o projeto é viável, sendo necessário ter uma taxa mínima de atratividade, que poderia ser a inflação acumulada ou uma taxa recebida em uma aplicação livre de risco para o mesmo período.

Portanto, considerando os períodos em anos e uma taxa mínima de atratividade de 5% ao ano, é apresentado o cálculo a seguir para verificar se esse empreendimento realmente é viável.

Conforme Vannucci (2013), quando o resultado de VPL for maior do que zero, considera-se o investimento como viável, pois significa que está apresentando um retorno acima do mínimo exigido como atrativo. Entretanto, quando o resultado do VPL for menor do que zero, o investimento não é interessante.

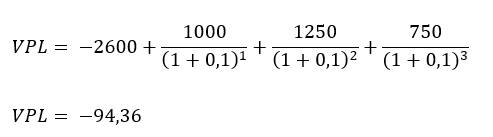

No exemplo a seguir, utilizam-se os mesmos dados anteriores, considerando os períodos em anos, mudando somente a taxa mínima de atratividade, para 10% a.a.

Nesse caso o VPL encontrado foi menor do que zero, indicando que o investimento não é vantajoso de acordo com a TMA exigida.

Analogamente, conforme Rêgo et al. (2013), a tomada de decisão do investimento fundamentado no valor presente líquido, pode ser resumida da seguinte forma:

- VPL > 0, o projeto é viável;

- VPL = 0, indiferente, aceitar ou não o projeto;

- VPL < 0, projeto é inviável.

1.1.4 Taxa interna de retorno

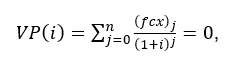

A taxa interna de retorno, ou também conhecida como TIR, é a taxa que iguala os fluxos de caixa do valor presente líquido a zero (BERK et al., 2010). Essa taxa é interna do projeto, não tendo dependência com a taxa de juros do mercado, exceto do fluxo de caixa do projeto (ROSS et al., 2015).

A Equação (2), conforme Gomes (2013), esclarece o enunciado anterior:

onde o VP(i) é o valor presente do fluxo de caixa em função da taxa de juros i; n é a quantidade de fluxos de caixas; fcxj são os fluxos de caixa do período j; j é a quantidade de períodos; i é a taxa interna de retorno.

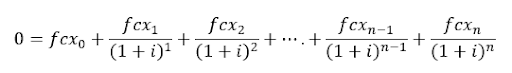

De acordo com Gomes (2013) a Equação (3) é equivalente a equação a anterior:

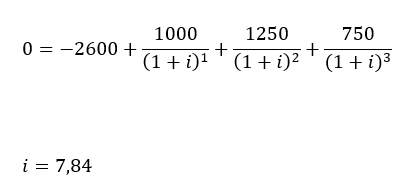

Para facilitar a compreensão referente ao tema, será utilizado o exemplo de fluxo de caixa da Figura 17. Nela consta uma saída de caixa de 2600,00 unidades monetárias no tempo zero, e as demais entradas de caixa, 1000,00, no período um, 1250,00 no período dois e 750,00 no período três.

Nesse exemplo de fluxo de caixa a taxa interna de retorno é de 7,84%, ou seja, com essa taxa o VPL do projeto será zero. Conforme foi visto na seção 2.6.3 de valor presente líquido, um VPL menor que zero, o projeto não é viável, já um VPL positivo, o projeto se torna atrativo para o investidor.

Após relembrar esse conceito do VPL, será abordado o conceito fundamental da TIR. De acordo com Ross et al. (2015), utilizando o exemplo anterior, o investidor deve aceitar o projeto, quando a TMA for menor do que a TIR, nesse exemplo, abaixo de 7,84, pois isso significa que o VPL será positivo. Já quando a TMA for maior do que a TIR, ou seja, acima 7,84, o projeto deve ser recusado pois o VPL será negativo.