Investimentos de curto prazo: valem a pena?

Por: Lucas Maltzahn

Investir dinheiro pode parecer algo difícil e complicado, mas é uma atividade essencial para quem deseja alcançar a independência financeira e potencializar os seus ganhos mensais.

Existem diversas opções de investimentos disponíveis no mercado, desde as de longo prazo até os de curto prazo.

Do mesmo modo que uma dessas categorias de investimentos pode estar te auxiliando a atingir a independência financeira ela pode estar te prejudicando.

Tudo é uma questão de objetivos e momento de vida.

Você sabe escolher o melhor para você?

Neste artigo, vamos falar especificamente sobre os investimentos de curto prazo e se vale a pena investir nessa modalidade.

- O que são investimentos de curto prazo

- Pilares dos investimentos

- Quais são as suas vantagens

- Quais são as suas desvantagens

- Tipo de investimentos de curto prazo

- Renda fixa

- Renda variável

- Cuidado com a tributação

- Investimentos de liquidez

- Compromissadas, uma nova modalidade

- Vale a pena investir no curto prazo?

- Como escolher um investimento de curto prazo?

O que são investimentos de curto prazo?

Os investimentos de curto prazo são aqueles que têm, como o próprio nome já se refere, um prazo curto de maturação.

Para conseguirmos entender o que seria um prazo curto vamos definir como um investimento de até um ano.

Esses investimentos são considerados ideais para quem precisa de uma rentabilidade e não pode esperar muito tempo para resgatar o dinheiro investido, ou, que entre a data de entrada do recurso até a data de saída, já pré-definida, seja um prazo inferior a um ano.

Alguns exemplos de investimentos de curto prazo são: Tesouro Selic, CDBs de liquidez diária, fundos de investimento, entre outros.

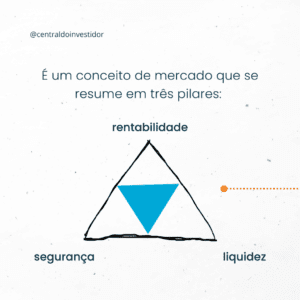

Pilares dos investimentos

Antes de conversarmos sobre as vantagens e desvantagens dos investimentos de curto prazo, vamos entender quais são os pilares que premeiam um ativo financeiro.

Um ativo financeiro é baseado em 3 pilares, são eles:

- Liquidez

- Segurança

- Rentabilidade

Você nunca verá um investimento que possui esses três pilares em sua composição, até porque estaríamos falando de um trunfo, um investimento mágico no mercado financeiro.

Lembre-se: alguém está utilizando esse capital investido em troca de te entregar uma rentabilidade.

Então, ao buscar investimentos de curto prazo, o pilar de liquidez fica comprometido, assim teremos que balancear a rentabilidade com a segurança.

Investimentos que possuam liquidez e possam entregar boas rentabilidades, em suma, são investimentos muito arriscados que podem inclusive fazer com que você perca todo o capital investido.

Desta forma podemos concluir que investimentos com liquidez e com uma boa segurança não vão entregar boas rentabilidades.

Veja, não entregar boas rentabilidades não significa que o investimento esteja com uma rentabilidade ruim, mas sim que poderia ser melhor caso conseguirmos, dentro desses mesmos parâmetros esticar o seu vencimento para o longo prazo.

Quais são as vantagens de investir em investimentos de curto prazo?

Agora, que sabemos quais são os 3 pilares que sustentam um investimentos podemos afirmar que os Investimentos de prazos curtos não possuem tantas vantagens quanto os investimentos de longo prazo.

Porém, eles se destacam por deixar o recurso investido com uma rentabilidade em um prazo pré definido, inferior a um ano ou até mesmo em liquidez diária.

E que pode ser extremamente útil para situações que o investidor não pode ficar com um valor investido por um prazo superior a um ano, mais a frente veremos quais investimentos esse investidor pode estar se utilizando para rentabilizar o capital de curto prazo com uma rentabilidade superior a da poupança.

Quais são as desvantagens de investir em investimentos de curto prazo?

Do mesmo modo que se utilizam dos 3 pilares dos investimentos para falarmos das vantagens de investir no curto prazo, vamos utilizar para falar das desvantagens.

Como sabemos um investimento de curto prazo com segurança não poderá ter boas rentabilidades, desta forma quando o investidor, que não planeja a sua vida financeira, passa a investir somente no curto prazo, acaba perdendo boa parte da rentabilidade que poderia estar adquirindo e com isso acaba prorrogando a possível liberdade financeira ou nunca chegando nela.

Então a principal desvantagem de investir no curto prazo é impactar a escolha do “risco x retorno” de seus investimentos, fazendo com que o investidor que queira rentabilizar mais o seu capital busque uma exposição excessiva ao risco, fazendo com que possa perder seu capital investido em pouco tempo.

Tipo de investimentos de curto prazo

Pode-se investir em ativos de curto prazo nas duas áreas mais conhecidas de investimentos, ou seja, tanto na famosa renda fixa como na falada renda variável.

O que vai distinguir por qual optar, basicamente, é o risco e o potencial de retorno.

E investimentos de renda variável o retorno de um investimento pode ser potencialmente alto, porém, o seu risco também segue essa relação.

Já os investimentos de renda fixa, que em sua maioria possuem segurança alta, possuem uma rentabilidade relativamente baixa, porém podendo ser maior que a da poupança.

Ativos de Renda variável

Os ativos de renda variável são aqueles que conhecemos como Ações, Fundos Imobiliários e ETFs (Exchange Traded Funds) basicamente.

Esses investimentos são negociados na famosa B3, bolsa de valores brasileira, e não negociadas por pessoas, ora comprando e ora vendendo.

Esses investimentos são reconhecidos por três fatores basicamente:

- Potencial de rentabilidade

- Alto risco

- Liquidez rápida

Ativos de renda variável são extremamente arriscados, pois não dão ao investidor nenhuma segurança de receber o capital que foi investido de volta, também são extremamente líquidos, ou seja, quando se compra ou se vende um ativo de renda variável a liquidação financeira é em dois dias.

Exemplificando, se um investidor vende o investimento hoje, o valor cairá na conta do investidor em um prazo de dois dias úteis.

Assim, conforme entendemos nos pilares dos investimentos, por ter essas duas características podem possuir uma boa rentabilidade, com ganhos infinitesimais, teoricamente.

Ativos de Renda fixa

Já nos ativos de renda fixa, os investimentos que podem ser utilizados por aquele que deseja investir no curto prazo são basicamente os investimentos do setor bancários:

- CDB (Certificado de depósito bancário)

- LCA (Letra de crédito do agronegócio)

- LCI (Letra de crédito Imobiliário)

Esses investimentos são reconhecidos pela sua segurança, pois contam com o FGC (Fundo Garantidor de Crédito), que garante ao investidor que possui até R$250mil em até 4 instituições por CPF, que caso o emissor do título venha a falir esse investidor irá receber o capital investido.

Desta forma, para buscar melhores rentabilidades, já que conta com uma boa segurança, somente se alonga o prazo de investimento, assim prazos curtos requerem rentabilidades curtas.

Cuidado com a tributação

Um ponto que o investidor que investe no curto prazo deve cuidar é a tributação.

Se analisarmos os investimentos mais seguros, como os da renda fixa, a tributação cobrada para alguns investimentos é o IOF ( Imposto sobre operações financeiras) e o IR (Imposto de Renda).

Eles são cobrados conforme as tabelas abaixo:

Imposto de renda

| Tempo de investido | Tributação Cobrada |

| Até 180 dias | 22,5% |

| 181 até 360 dias | 20% |

| 361 até 720 dias | 17,5% |

| Acima de 720 dias | 15% |

Imposto sobre operações financeiras

| Dias | Limite Tributável do Recolhimento | Dias | Limite Tributável do Recolhimento | Dias | Limite Tributável do Recolhimento |

| 1 | 96% | 2 | 93% | 3 | 90% |

| 4 | 86% | 5 | 83% | 6 | 80% |

| 7 | 76% | 8 | 73% | 9 | 70% |

| 10 | 66% | 11 | 63% | 12 | 60% |

| 13 | 56% | 14 | 53% | 15 | 50% |

| 16 | 46% | 17 | 43% | 18 | 40% |

| 19 | 36% | 20 | 33% | 21 | 30% |

| 22 | 26% | 23 | 23% | 24 | 20% |

| 25 | 16% | 26 | 13% | 27 | 10% |

| 28 | 6% | 29 | 3% | 30 | 0% |

Desta forma, temos que tomar cuidado, se o investimento tiver tributação, com o imposto a ser cobrado, pois dependendo do investimento e do tempo investidor pode ser que seu recurso não renda muita coisa devido a cobrança da tributação sobre o rendimento.

É bom lembrar que investimentos como LCA e LCI são isentos de IR e IOF para pessoa física, assim pode ser uma saída para quem deseja investir o capital em um prazo muito curto.

Investimentos de liquidez

Há também uma alternativa para o investidor que não sabe quando poderá vir a precisar do capital e não querer prender esse recurso nem por um mês, são os investimentos de liquidez, mais conhecido como os investimentos de reserva de emergência.

Esses investimentos não prendem o capital do investidor por nenhum dia, assim o investidor pode investir hoje e retirar daqui anos ou até mesmo no próximo dia útil.

Porém nem tudo é bom, esses investimentos tendem a ter uma rentabilidade muito baixa, melhor que a poupança, mas extremamente baixa.

São investimentos como:

- CDB de liquidez diária

- Tesouro Selic

- Fundos de Investimentos com liquidez diária

Operações Compromissadas, uma nova modalidade

Você deve estar se perguntando que tipo de investimento é esse, certo?

Operações Compromissadas são uma modalidade de investimentos que algumas corretoras possuem que auxiliam o investidor a ganhar um pouco mais de rentabilidade no curtíssimo prazo.

Estamos falando de 1 a 10 dias, basicamente.

Esses investimentos oferecem uma rentabilidade muito superior pois não contam com IOF, que nos casos dos CDBs acabam comendo boa parte da rentabilidade antes do primeiro mês.

Essa modalidade de investimento, embora exista para pessoas físicas, é mais requisitada por empresas, ou melhor dizendo, pessoas jurídicas.

Visto que quem investe através do CNPJ não possui a vantagem que o investidor que investe através do CPF possui que é a isenção de IR e IOF para alguns investimentos específicos, caso dito anteriormente das LCAs e LCIs.

Assim, empresas que possuem um caixa de curta duração, de dias, podem rentabilizar esse capital que ficaria parado em uma conta não remunerada, gerando dinheiro em cima de dinheiro parado.

É importante lembrar que geralmente, devido ao volume financeiro investido, a rentabilidade que se têm pode fazer grandes diferenças para a empresa, podem assim auxiliá-las a pagar alguns funcionários, contas e até quitar algumas dívidas.

Vale a pena investir em investimentos de curto prazo?

A resposta para essa pergunta vai depender do seu perfil de investidor e dos seus objetivos financeiros. Investimentos de curto prazo podem ser uma ótima opção para quem deseja ter uma rentabilidade mais rápida e precisa do dinheiro em um curto período de tempo.

Uma das principais vantagens dos investimentos de curto prazo é a facilidade de resgate.

Em geral, esses investimentos possuem liquidez diária, o que significa que o dinheiro pode ser resgatado a qualquer momento. Isso pode ser uma vantagem para quem precisa ter o dinheiro disponível rapidamente em caso de uma emergência.

Outra vantagem dos investimentos de curto prazo, pode ser a baixa exposição ao risco.

Como o prazo de investimento é curto, o investidor está sujeito a menos oscilações do mercado. Isso significa que a chance de perda de dinheiro é menor em comparação com investimentos de longo prazo.

No entanto, é importante lembrar que os investimentos de curto prazo costumam ter uma rentabilidade menor do que os investimentos de longo prazo.

Isso ocorre porque os investimentos de longo prazo oferecem a possibilidade de um retorno maior, já que o investidor está disposto a deixar o dinheiro investido por mais tempo.

Além disso, é importante relembrar que os investimentos de curto prazo pode optar por investimentos diferentes, levando em consideração os seus objetivos, podendo optar por investimentos isentos de Imposto de Renda e Imposto sobre Operação Financeira, investimentos com liquidez diária e até investimentos de prazos curtíssimos para buscar uma melhor rentabilidade para a sua empresa.

Como escolher um investimento de curto prazo?

Para escolher um investimento de curto prazo, é importante levar em consideração alguns fatores, como o prazo de investimento, a rentabilidade e o risco.

É importante escolher um investimento que esteja de acordo com o seu perfil de investidor e com os seus objetivos financeiros.

Alguns investimentos de curto prazo podem ser interessantes para quem deseja investir, basta definir os objetivos.

Assim, para o investidor que não conhece muito de mercado financeiro ou não possui tempo para entendê-lo mas entende a necessidade de possuir os seus recursos investidores, pode buscar o auxílio de algum profissional do mercado financeiro.

Uma coisa é certa: não investir o patrimônio hoje significa um prejuízo certeiro, pois vivemos em um mundo e principalmente em um país que a cada ano que passa o capital perde valor de compra devido a inflação.

Então busque investimentos para se blindar da inflação e correr atrás da liberdade financeira.