Previdência Privada – Tabela progressiva ou regressiva

Por: Gustavo UrasakiA previdência privada é um dos investimentos mais conhecidos no país quando falamos de investimentos para aposentadoria e longo prazo.

Apesar disso, muitas pessoas ainda não possuem todas as informações necessárias para realizar um bom investimento em previdência.

É importante esclarecermos que há muitas diferenças entre os planos de previdência privada oferecidos no mercado, principalmente se tratando dos fundos de previdência.

Esses fundos de previdência nada mais são do que fundos de investimentos, onde um gestor profissional, se responsabilizará pela rentabilização do seu dinheiro, de acordo com o perfil de risco que você escolher.

Além da escolha do fundo de previdência, você terá que realizar outras escolhas, como tipos de fundos, renda, plano e, também, o regime de tributação.

Você pode conferir mais informações sobre a previdência privada e seus planos, nesse outro artigo: https://centraldoinvestidor.com/pgbl-e-vgbl/

O foco deste artigo é te ajudar a entender sobre os regimes de tributação existentes, para que você consiga decidir qual é o mais adequado para você. Pois, na escolha do tipo de regime tributário você definirá quanto de sua previdência você ‘dividirá’ com o Leão através do imposto de renda (IR).

Antes de entrarmos nos regimes de tributação é importante que você tenha clareza da diferença dos dois tipos de planos de previdência, pois isso irá definir a maneira como o IR será cobrado. Então, vamos relembrar a diferença dos dois modelos de previdência privada:

PGBL

No Plano Gerador de Benefícios Livres (PGBL), a alíquota do imposto de renda (IR) incide sobre o valor total recebido pelo investidor. Em contrapartida, o investidor pode deduzir até 12% de seus rendimentos tributáveis, desde que faça sua declaração no modelo completo do IR anual.

VGBL

Já no Vida Gerador de Benefícios Livres (VGBL), o imposto é cobrado apenas sobre o rendimento obtido, porém não há o benefício de dedução na declaração anual do IR.

Tipos de regimes de tributação

Existem dois regimes de tributação que você pode escolher ao contratar uma previdência privada: tabela regressiva e tabela progressiva. Na regressiva a alíquota irá depender do tempo da aplicação. Já na progressiva, a alíquota dependerá do valor a ser resgatado.

- Regime Regressivo (Definitivo): Quanto maior o prazo, menor a tributação.

- Regime Progressivo (Compensável): Quanto maior a renda, maior a tributação.

Tabela Regressiva (Definitiva)

Na tabela regressiva, o IR devido não é definido pelos valores, mas pelo tempo em que o investimento foi realizado. Ou seja, quanto mais tempo o investidor demorar para fazer seus resgates, menos impostos pagará.

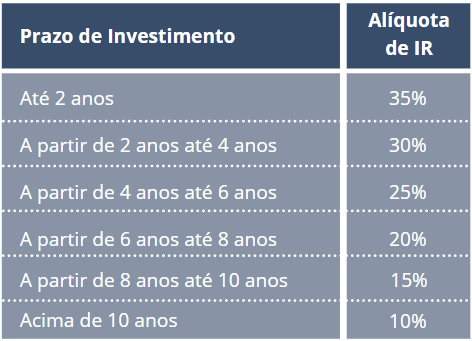

A tabela regressiva inicia com uma alíquota de 35% para retiradas em até dois anos, e vai sendo reduzida 5% a cada dois anos passados, podendo chegar na alíquota mínima de 10% para retiradas após 10 anos da aplicação:

Tabela regressiva de IR para previdência

Tabela regressiva de IR para previdência

As retiradas de valores na tabela regressiva seguem a regra PEPS (Primeiro que Entra é o Primeiro que Sai). Portanto o prazo do primeiro resgate é contado a partir do primeiro aporte. Dessa forma o investidor é beneficiado para que ele sempre utilize o maior prazo possível. Em caso de retirada total, é feita uma média dos prazos dos aportes.

Por conta disso, esse regime é indicado para quem pretende deixar sua previdência acumulada por longos períodos, independentemente dos valores investidos.

A tabela regressiva é também conhecida como tabela definitiva, pois diferente da tabela progressiva, onde é possível realizar um reajuste no IR na declaração anual, na regressiva não há nenhum reajuste. O valor do IR é definido de acordo com a tabela e pago integralmente no resgate.

Tabela Progressiva (Compensável)

Diferente da tabela regressiva, onde o que importa é o tempo em que você deixará seu dinheiro investido, aqui o tempo não importa. O importante nesse regime é o valor que você irá receber anualmente. Quanto maior sua renda, maior será a tributação.

Você deve ter lembrado de outra coisa que segue essa mesma regra, não é mesmo?

Sim, essa é a mesma tabela utilizada para seu salário e outros rendimentos tributáveis em sua declaração anual do IR. Nela, as alíquotas variam de 0% a 27,5%.

Você pode encontrar a tabela em dois formatos. Uma que mostra a base de cálculo pela renda mensal e outra anual.

Lembre-se que os valores dessa tabela são ajustados anualmente, portanto é importante sempre buscar a tabela mais atualizada.

Tabela progressiva mensal – versão 2021

Tabela progressiva mensal – versão 2021

Agora vamos para um exemplo: Ao longo de sua vida você acumulou R$500 mil em previdência privada, e ao converter em renda a seguradora irá te pagar R$1.600/mês.

Olhando para a tabela progressiva mensal, você verá que com esse valor, você ficará na faixa isenta de IR, correto?

Não necessariamente!

Ao escolher a tabela progressiva, você não deve se preocupar apenas com o valor a ser resgatado na previdência. Você deve analisar a sua renda como um todo, pois a previdência é somada com as demais rendas tributáveis que você possui, como salários e aluguéis.

Seguindo o exemplo, vamos supor que além dos R$1.600/mês da previdência privada, você ainda recebe R$1.200 de salário.

Neste caso, a soma de seus rendimentos será de R$2.800/mês, ou seja, você ficará na faixa de 7,5% de alíquota de IR.

Aqui, diferente da tabela regressiva (definitiva), você não pagará IR da tabela (no caso do exemplo acima, 7,5%) no momento do resgate.

A tabela progressiva é também chamada de compensável, pois independente de qualquer coisa, a alíquota cobrada no momento do seu resgate será sempre de 15%.

Porém, poderá ser feito o ajuste da alíquota em sua declaração anual, sendo que você poderá pagar a mais, ou não pagar mais nada (no caso do exemplo, você terá uma restituição pois pagou 15% no momento do resgate e deveria ter pagado 7,5%).

Troca do tipo de tributação após a contratação

Antes de você definir qual a tabela de tributação de sua previdência é importante que você saiba que você pode mudar a qualquer momento sua forma de tributação, desde que seja do regime progressivo para o regressivo. O contrário não é possível!

Por isso, caso esteja em dúvidas de qual a melhor tabela para você, escolha a progressiva, visto que você poderá alterá-la a qualquer momento.

Ao realizar a mudança de progressivo para regressivo, o tempo do aporte inicia do zero, independente de quando foram feitos os aportes que já estão na previdência.

Como escolher qual tributação utilizar

Esta é uma escolha muito particular. A tabela regressiva pode ser uma boa escolha se você estiver planejando utilizar a previdência para um objetivo de longo prazo.

Mas o que é longo prazo?

Depende. Se você está na faixa de 27,5% em seu IR, a tabela regressiva já será vantajosa para objetivos com prazos a partir de 4 anos, pois você pagará no máximo 25% de IR na previdência. Caso você esteja na faixa de 15% de IR, essa será uma boa escolha para objetivos acima de 10 anos, pois você pagará 10% de IR.

Já a tabela progressiva será interessante se sua renda mensal for abaixo de R$2.826,65/mês, pois estará na faixa de tributação abaixo dos 10% da tabela regressiva, ou caso vá utilizar a previdência para um objetivo de curto prazo.

Seguindo a mesma lógica dos exemplos acima, se você está na faixa de 15% de IR e vai utilizar a previdência para um objetivo anterior a 8 anos, é vantajoso a tabela progressiva, pois na tabela regressiva você pagaria 20% ou mais.

Tabela regressiva de IR para previdência

Tabela regressiva de IR para previdência