Investimento de alto risco? Conheça sobre gestão de riscos e os tipos de risco dos investimentos

Por: Gustavo UrasakiÉ comum, ao começarmos a ganhar dinheiro, o deixarmos na caderneta de poupança. Fazemos isso de forma automática, por ensinamento dos nossos pais, tios, avós, ou por ver outras pessoas fazerem o mesmo.

Mas você já se perguntou qual o risco que você está correndo ao deixar o dinheiro lá?

Geralmente só nos perguntamos sobre os riscos que estamos correndo quando pensamos nos investimentos para além da caderneta de poupança, quando buscamos alternativas com melhores rentabilidades. Neste momento, começamos a nos deparar com a imensidão de tipos de investimentos disponíveis: CDB, LCI, LCA, ações, fundos de investimentos, dentre outros.

Nesse artigo você aprenderá a importância da gestão de riscos em sua carteira de investimentos, assim como os tipos de riscos atrelados a cada tipo de investimento e como montar seu próprio gerenciamento de riscos para aumentar as chances de sucesso de seus investimentos.

O artigo, está estruturado da seguinte forma:

1. O que são riscos?

2. Por que todo investidor precisa saber sobre gerenciamento de riscos?

3. Criando seu gerenciamento de risco

3.1 Conheça os riscos envolvidos

3.2 Conheça seu perfil de investimentos

3.3 Defina seus objetivos

3.4 Escolha seus investimentos

3.5 Acompanhe seus investimentos

4. Conclusão

1. O que são riscos?

Risco é qualquer coisa que pode te impedir de alcançar seu objetivo.

No caso do mercado financeiro, risco pode ser traduzido como a probabilidade de seus investimentos não atingirem a rentabilidade esperada.

O risco é uma das três características mais importantes que você deve avaliar ao realizar um investimento. As outras duas são a rentabilidade e liquidez.

Essas três características são conhecidas também como ‘tripé dos investimentos’ ou ‘tripé financeiro’.

No tripé dos investimentos, o risco é substituído pelo seu oposto, ou seja, a segurança de um investimento.

- Segurança

A probabilidade de seus investimentos ocorrerem conforme esperado.

Investimento seguro possui baixo risco, e vice-versa. Ou seja, quanto maior a segurança de um investimento, menor a probabilidade de não atingir seu objetivo.

- Liquidez

Velocidade e facilidade de converter seu investimento em dinheiro na conta.

Por exemplo, investimentos com alta liquidez são investimentos que você resgata em um curto período, ou até mesmo no mesmo dia.

- Rentabilidade

Potencial de retorno financeiro que o investimento pode te trazer.

Ao avaliar novos investimentos, essa é a característica mais buscada e que costuma ter maior importância na tomada de decisão dos investidores.

2. Por que todo investidor precisa saber sobre gerenciamento de riscos?

É importante destacarmos que todo investimento possui riscos ao investidor, mesmo os mais conservadores como caderneta de poupança e títulos de renda fixa.

Ao estudar o ‘tripé dos investimentos’ fica mais fácil perceber que você precisa encontrar um equilíbrio entre as três características e que o risco/segurança é sim um fator importante a ser analisado.

Por isso, o gerenciamento de risco é essencial para que você, investidor(a), reduza a probabilidade de impactos negativos em sua carteira de investimentos.

O gerenciamento de riscos para ser bem realizado deve seguir uma série de etapas com o objetivo de você aumentar suas chances de sucesso em seus investimentos.

3. Criando seu gerenciamento de risco

Com o conhecimento adquirido até agora, você deve ter notado a importância de ter um bom gerenciamento de risco.

Por isso, vamos colocar a mão na massa e construir sua própria gestão de riscos.

3.1 Conheça os riscos envolvidos

O primeiro passo para criar uma gestão de riscos é conhecer os tipos de riscos que podem estar presentes em seus investimentos. Dessa forma, você conseguirá encontrar a melhor forma de mitigá-los e/ou eliminá-los.

- Risco de mercado: oscilação dos preços de um ativo em um período. Essas oscilações são conhecidas também como volatilidade. Esse risco pode ser observado facilmente em ações e fundos imobiliários, por exemplo.

- Risco de liquidez: risco de não conseguir negociar seu ativo por um preço ‘justo’ ao tentar vendê-lo.

Suponha que você tem uma grande quantidade de um determinado ativo e precisa vendê-lo com urgência por algum motivo específico.

Pode ser que esse ativo não possua tanta demanda, então para conseguir vendê-lo você precisará negociar um preço abaixo do ‘justo’.

- Risco de crédito: risco de inadimplência, ou seja, risco do devedor não te pagar o valor que você emprestou, conforme o combinado.

Esse risco está ligado à solidez da instituição para quem você emprestou o dinheiro, seja uma instituição bancária (CDB, LCA, LCI, …), uma empresa (debêntures), o Tesouro Nacional (tesouro direto), etc.

- Risco operacional: risco de falhas operacionais de pessoas/processos/sistemas.

Alguns exemplos desse risco são: efetuar uma operação invertida (comprar ao invés de vender e vice-versa); digitar um valor errado e negociar um ativo pelo valor incorreto; haver uma falha no sistema da corretora e não executar suas ordens adequadamente, entre outros.

- Risco cambial: incerteza sobre o valor futuro de uma determinada moeda. Esse risco está presente nos investimentos cambiais puros, ou mesmo investimentos que além da variação natural (risco de mercado), possuem variações da moeda atrelada.

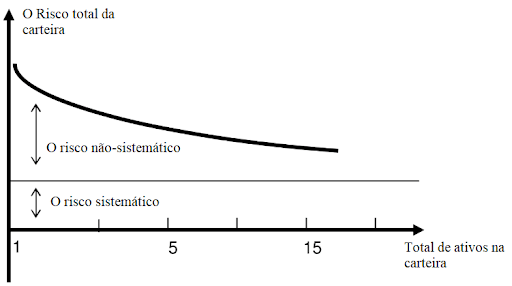

- Risco não diversificável (sistemático): riscos que influenciam todo o mercado. É complicado reduzi-los. Alguns exemplos desse tipo de risco são: eleições presidenciais, pandemia, guerras etc.

Risco diversificável (não sistemático): risco específico de um ativo ou de um setor. É possível reduzirmos esse risco através da diversificação, escolhendo ativos de diferentes setores, por exemplo.

3.2 Conheça seu perfil de investimentos

Agora que você conhece os tipos de riscos presentes nos investimentos, está na hora de você conhecer o seu nível de tolerância a eles.

Ao abrir uma conta em uma instituição financeira com o intuito de realizar investimentos, você precisará responder a um questionário que irá te informar, por meio de suas respostas, qual o seu grau de tolerância aos riscos potenciais.

O resultado da pesquisa poderá ser um dos três perfis possíveis:

- Conservador: investidores que priorizam a segurança à rentabilidade.

- Moderado: investidores que buscam um equilíbrio entre risco e retorno. Estão dispostos a correr certos riscos para terem uma rentabilidade melhor.

- Agressivo: investidores que priorizam rentabilidade e estão dispostos a correr maior risco.

Além de identificar o seu tipo de perfil, esse resultado também poderá limitar os tipos de investimentos que você conseguirá realizar na corretora.

É importante que você utilize esse perfil como um guia, porém não deve ser um limitador à análise dos investimentos que irão compor sua carteira.

Suas definições de investimentos também devem estar alinhadas com outras métricas, como por exemplo, seus objetivos.

3.3 Defina seus objetivos

Ao definir seus objetivos, você conseguirá entender melhor quais os tipos de investimentos mais adequados para você, pois você terá mais clareza de quais as características mais importantes para atingi-los, como por exemplo a liquidez necessária.

Um erro comum nessa etapa é definir objetivos genéricos como “quero ser rico”, “quero viajar o mundo”, etc.

Uma técnica muito usada nessa etapa é a técnica SMART, que é uma sigla para Specific (Específico), Measurable (Mensurável), Achievable (Alcançavel), Realistic (Realista) e Time-based (Temporais).

Um exemplo seria “Atingir R$1 milhão investidos dentro de 30 anos”.

Esse é um objetivo específico, mensurável, realista e temporal. Considerando uma rentabilidade de 0,7% ao mês, se você conseguir investir ao menos R$650/mês também é alcançável.

Após definido todos seus objetivos você conseguirá definir os investimentos mais adequados para cada um deles.

3.4 Escolha seus investimentos

Chegou a hora da definição dos seus investimentos. Agora que você conhece os tipos de riscos, seu perfil e seus objetivos, ficou muito mais simples definir seus investimentos.

Escolhas investimentos que não ultrapassem sua tolerância de riscos e que estejam alinhados com o prazo definido para seus objetivos. Com essas duas características definidas, agora você poderá buscar o investimento com melhor possibilidade de retorno.

E lembre-se que o objetivo é equilibrar os riscos de sua carteira, reduzindo, principalmente, os riscos não-sistêmicos (diversificáveis), portanto diversifique e tenha uma carteira balanceada.

Conte com uma variedade de títulos e ativos que não tenham uma relação forte entre si. Dessa forma, caso um resultado negativo ocorra em um dos ativos, é possível que os demais compensem as perdas.

3.5 Acompanhe seus investimentos

Agora que você já tem sua gestão de riscos é importante que você acompanhe sua carteira de investimentos e realize os balanceamentos necessários.

Diferente do que muitos pensam, para sair da caderneta de poupança e montar sua carteira de investimentos, não é necessário que você acompanhe o mercado financeiro diariamente. Porém, você também não pode deixar de olhar para seus investimentos. Encontre um equilíbrio.

Sem esse acompanhamento, há o risco de ativos que faziam sentido no momento do investimento, não fazerem mais. Além disso, esse acompanhamento será importante para novos aportes.

Em geral, quanto maior o risco dos seus investimentos, mais você deve acompanhá-los. Em geral, para carteiras mais conservadoras, um acompanhamento mensal ou mais prolongado deverá ser o suficiente.

Busque adquirir cada vez mais conhecimento para conseguir entender os movimentos de mercado, de taxas de juros, dentre outros fatores que poderão te ajudar a tomar decisões nas horas certas e aumentar sua possibilidade de sucesso.

6. Conclusão

O mercado de investimentos traz riscos, porém há diversas formas de reduzi-los.

Para isso é necessário conhecê-los e identificá-los para avaliar se há alguma forma de mitigá-los, ou mesmo eliminá-los.

O gerenciamento de riscos também é importante para que você evite descontrole emocional investindo na ‘oportunidade do momento’.

Tenha a disciplina de seguir seu planejamento. Com certeza ela te ajudará a ter um desempenho cada vez melhor para que você atinja seus objetivos.

Sucesso em seus investimentos!

Quer saber mais sobre planejamento financeiro?

Confira o artigo: Planejamento financeiro – Como montar o seu?