IPCA – O que é e como impacta sua vida

Por: Gustavo UrasakiO IPCA é um dos índices econômicos mais comentados no dia-dia dos brasileiros, mesmo que indiretamente, e é essencial para quem quer se tornar um investidor e empreendedor de sucesso.

Confira esse artigo até o final e entenda como o IPCA impacta sua vida e como usá-lo a seu favor.

Nesse artigo, você encontrará os seguintes tópicos:

1. O que é IPCA

2. Outros índices

3. IPCA histórico

4. Relação do IPCA e taxa de juros

5. Por que o IPCA é importante para você

6. Como utilizar a inflação a seu favor?

7. IPCA nos investimentos

8. Conclusão

Você já teve a experiência de ir ao mercado e perceber que o preço de determinado produto aumentou desde a última vez que você o comprou?

Esse fenômeno é chamado de inflação.

A inflação é a variação de preço de produtos e serviços ao longo do tempo.

Em outras palavras, podemos perceber que a inflação está ligada à variação do poder de compra do seu dinheiro, ou seja, quanto você consegue comprar com o mesmo valor depois de certo tempo.

Por exemplo, em 2001 era possível comprar uma lata de achocolatado em pó de 500g por R$1,96.

Mais de 20 anos depois, você precisava desembolsar R$6,85 para comprar o mesmo achocolatado, porém de apenas 370g.

Perceba que nesse exemplo, temos duas práticas comuns que as empresas utilizam por conta da inflação:

- Aumento de preços

- Redução da quantidade de produto

No exemplo acima houve um aumento de 349% no preço e redução de 26% na quantidade.

Geralmente no Brasil a inflação é positiva, ou seja, há um aumento de preço dos produtos e serviços.

Porém há situações em que a variação de preço é negativa (há redução no preço do produto/serviço). Nesse caso, usamos o termo deflação.

1. O que é IPCA

No exemplo inicial, vimos que houve um aumento de 349% de inflação no preço do achocolatado em pó (desconsiderando a redução da quantidade).

Então quer dizer que a inflação de 2001 a 2022 foi de 349%?

Não!

É importante verificar que a variação de preços dos produtos e serviços não variam da mesma forma e na mesma proporção.

Por isso, quando ouvimos que a inflação aumentou X%, não quer dizer que a inflação para você e para mim aumentou esse proporcional.

Cada família tem sua própria inflação, de acordo com os produtos e serviços que consome.

Porém seria uma confusão se o governo tivesse que calcular a inflação de cada família separadamente, não é mesmo?!

Por isso foi criado o IPCA.

O IPCA (Índice Nacional de Preços ao Consumidor Amplo) é o índice de inflação oficial do Brasil.

Ou seja, quando você ouvir no jornal que a “inflação subiu/caiu X%” traduza como IPCA.

O IPCA é medido pelo IBGE (Instituto Brasileiro de Geografia e Estatística) e tem objetivo de garantir uma cobertura de 90% das famílias pertencentes às áreas urbanas com rendimentos de 1 a 40 salários-mínimos, medindo a inflação de uma cesta de produtos e serviços comercializados no varejo.

O IPCA coleta informações do dia 1 a 30 de cada mês nas regiões metropolitanas de Belém, Fortaleza, Recife, Salvador, Belo Horizonte, Vitória, Rio de Janeiro, São Paulo, Curitiba, Porto Alegre, além do Distrito Federal e dos municípios de Goiânia, Campo Grande, Rio Branco, São Luís e Aracaju.

Dentro do IPCA são consideradas diversas categorias e pesos, como Transporte, Alimentação e Bebidas, Habitação, Saúde e cuidados pessoais, dentre outros.

Caso você queira entender melhor a metodologia do IPCA, sua composição e os pesos de cada produto, serviço e região, você pode acessar a página oficial https://www.ibge.gov.br/estatisticas/economicas/precos-e-custos/9256-indice-nacional-de-precos-ao-consumidor-amplo.html?=&t=destaques

2. Outros índices

Vimos anteriormente que a inflação, na prática, não é a mesma para todas as famílias, muito menos para diferentes setores.

Por isso, além do IPCA, há outras metodologias de cálculos da inflação que se encaixam em diferentes situações.

Aqui vamos citar os principais índices:

2.1 IPCA-15

O IPCA-15 também é divulgado pelo IBGE e possui a mesma metodologia de cálculo do IPCA.

A única diferença entre os dois é o período de coleta das informações. No caso do IPCA-15 o período é do dia 16 do mês anterior ao dia 15 do mês de referência.

Esse índice é muito utilizado para se ter uma prévia do IPCA que será divulgado posteriormente.

2.2 INPC (Índice Nacional de Preços ao Consumidor)

O INPC é semelhante ao IPCA, porém este visa a cobertura de famílias de baixa renda (1 a 5 salários-mínimos).

2.3 IGP-M (Índice Geral de Preços do Mercado)

O IGP-M é muito utilizado no mercado imobiliário, por exemplo, para reajustes de contratos de aluguéis, porém pode ser encontrado e usado em diversas outras áreas.

O IGP-M é calculado mensalmente pela FGV (Fundação Getúlio Vargas) e a grande diferença para o IPCA, é que esse índice é bastante sensível à variação do câmbio.

2.4 Outros

Há diversos outros índices de inflação, como IPC-Fipe (Índice de Preços ao Consumidor), INCC (Índice Nacional de Custo da Construção), dentre diversos outros que possuem funções semelhantes, porém com metodologias de cálculos diversas.

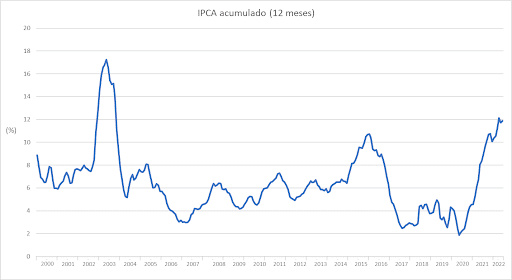

3. IPCA histórico

É famoso aquele ensinamento no mercado financeiro: “rentabilidade passada não é garantia de rentabilidade futura”.

Para os índices, incluso IPCA, essa frase também vale.

Não é porque o IPCA já esteve em 7% ao ano que ele voltará a estar. Porém o histórico pode nos ajudar a fazer certas análises, como por exemplo, verificar como se comportou o IPCA em certos períodos em que o cenário econômico era parecido com o que está por vir.

Todas as informações e dados relacionados ao IPCA você pode conferir no site https://www.ibge.gov.br/

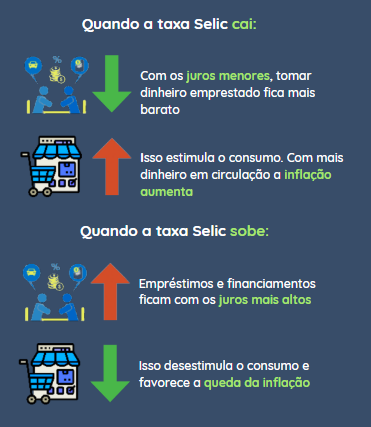

4. Relação do IPCA e taxa de juros

A Inflação e a taxa de juros (SELIC) são muito conectadas.

A taxa básica de juros no Brasil é a Selic e ela é intimamente influenciada pelo IPCA e vice-versa.

A taxa de juros é basicamente o custo do dinheiro no país. Ou seja, quanto custa emprestar seu dinheiro, pegar empréstimos, financiamentos etc. Basicamente, todas as taxas de financiamento, empréstimos e investimentos são influenciadas pela taxa de juros.

A Selic é definida pelo Banco Central a cada 45 dias e é a principal ferramenta de política monetária para controle da inflação.

Entenda mais sobre taxa de juros nesse outro artigo: https://centraldoinvestidor.com/5303-2/

5. Por que o IPCA é importante para você

Como vimos, a inflação afeta diretamente nossa vida em nossos custos de alimentação, habitação, saúde, e em todos os pilares de nossas vidas.

Mas o IPCA também afeta nossos investimentos.

Portanto você pode ser impactado negativamente ou positivamente pela inflação.

É importante que você saiba se proteger e aproveitar essas variações do IPCA em sua vida financeira e nos seus investimentos.

6. Como utilizar a inflação a seu favor?

Vale reforçar que a inflação (IPCA) é influenciada pelo mercado de oferta e demanda.

Se um houver o aumento de oferta de certos produtos e serviços, ou redução da demanda, haverá mais disponibilidade desse item, logo, o preço irá reduzir pois há maior competitividade (deflação).

No cenário contrário, caso haja redução na oferta do produto, ou aumento na procura por esse produto, haverá maior escassez, fazendo com que os preços aumentem, causando inflação.

Você pode utilizar a inflação à seu favor, no seu trabalho aproveitando momentos adequados para fazer compras ou vendas de produtos, na sua rotina sabendo o melhor momento de fazer certos gastos, e até mesmo nos seus investimentos.

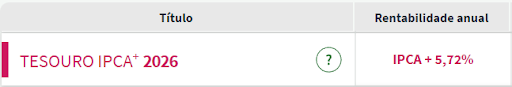

7. IPCA nos investimentos

Nos investimentos financeiros, assim como empréstimos e dívidas, podemos utilizar o IPCA como o índice de reajustes.

Os títulos que possuem esse tipo de reajuste, são conhecimentos como títulos IPCA+.

Esses títulos possuem esse nome pois possuem a rentabilidade do IPCA mais um valor que pode ser prefixado, ou em alguns casos mais raros, variável.

Temos como exemplo, os títulos do Tesouro IPCA+:

Nesse caso, investindo nesse título, você terá uma rentabilidade do IPCA do mês corrente mais o valor equivalente de 5,72% ao ano.

Os investimentos atrelados ao IPCA são em sua maioria de renda fixa, como:

- Títulos públicos

- Certificados de Depósito Bancário (CDB)

- Letra de Crédito Imobiliário (LCI)

- Letra de Crédito do Agronegócio (LCA)

- Debêntures

Porém você pode encontrar Certificados de Operações Estruturadas (COE), por exemplo, que possuem a característica de rentabilidade de IPCA mais o rendimento variável de um ativo.

8. Conclusão

Conhecendo como funciona o IPCA e seus impactos na sua rotina, é possível que você entenda melhor como a economia funciona e como utilizá-la a seu favor.

O IPCA é apenas um dos índices de maior importância para nossa vida cotidiana e investimentos.

Quer aprender mais sobre outros índices?

Entenda melhor como funciona o CDI: https://centraldoinvestidor.com/5303-2/