Viver de renda, como alcançar a aposentadoria

Por: Gustavo UrasakiVocê já imaginou parar de trabalhar e receber rendimentos de seus investimentos capazes de manter uma boa qualidade de vida?

Esse sonho é cada vez mais comum entre os brasileiros e a busca pelo assunto “viver de renda” vem crescendo cada vez mais nos buscadores da internet.

Nesse artigo, citarei alguns passos importantes e algumas opções de investimentos que podem fazer com que você atinja esse objetivo.

Me acompanhe até o final desse artigo e fique um passo mais próximo de viver de renda.

Nesse artigo você encontrará os seguintes tópicos:

1. O que significa viver de renda?

2. Quanto dinheiro é necessário para viver de renda

3. Qual o investimento mensal para viver de renda

4. Faça um planejamento financeiro completo

5. Investimentos para viver de renda

6. Busque renda acima da inflação

8. Conclusão

1. O que significa viver de renda?

Ao abrirmos a internet, é comum nos depararmos com propagandas e/ou pessoas que dizem viver de renda.

Com isso, esse sonho tem se tornado cada vez mais comuns entre as pessoas, porém, ao questioná-las, a maior parte delas não sabe ao certo como chegar lá.

Querem começar a investir em fundos imobiliários e ações ‘boas pagadoras de dividendo’ sem ao menos saber todas as opções que possuem e qual os prós e contras de cada uma das opções.

É importante ressaltarmos logo no início que não existe uma fórmula única para todos os investidores, como muita gente vende na internet.

Mesmo que o objetivo pareça o mesmo, cada pessoa possui um valor necessário, uma realidade de aportes, um perfil de risco dentre outros fatores que irão influenciar seu plano.

O primeiro passo, é você definir que tipo de renda você quer obter para sua aposentadoria:

• Renda perpétua

• Renda vitalícia

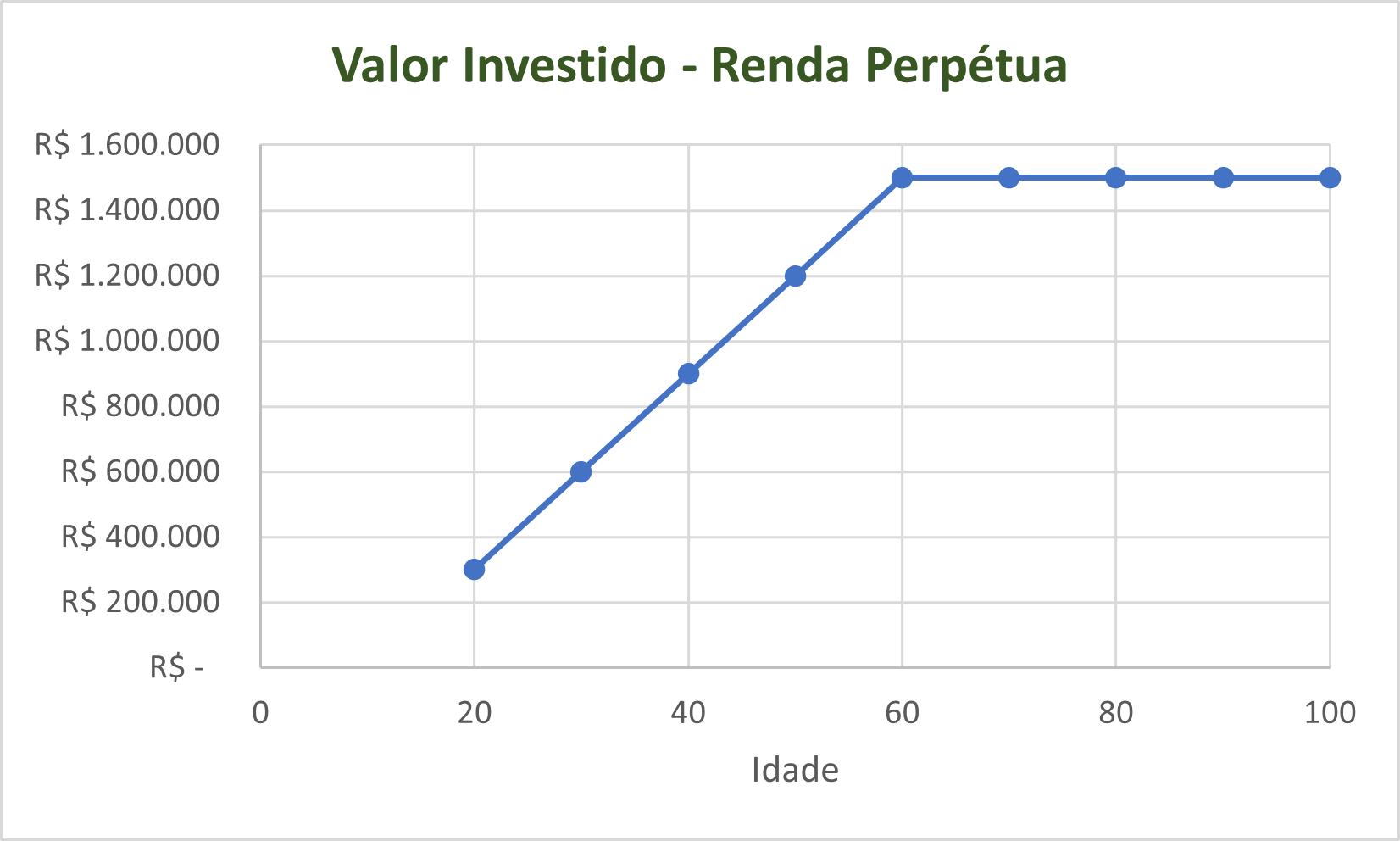

1.1 Renda perpétua

A renda perpétua é aquela renda que você recebe apenas o valor referente aos rendimentos dos seus investimentos, sem impactar seu valor principal / investido.

Esse tipo de renda é o mais sonhado pelos investidores, porém é o que demanda maior acúmulo de patrimônio.

Ao levantar seus custos totais (custos obrigatórios como água, luz, moradia, alimentação, é importante considerar também os custos ligados ao bem-estar e qualidade de vida como lazer e viagens), é importante que você também considere o reajuste anual pela inflação e/ou pela taxa Selic para que você não perca seu poder de compra no decorrer dos anos.

Se você é mais conservador e/ou quer deixar recursos para seus herdeiros, a renda perpétua pode ser a melhor solução para você.

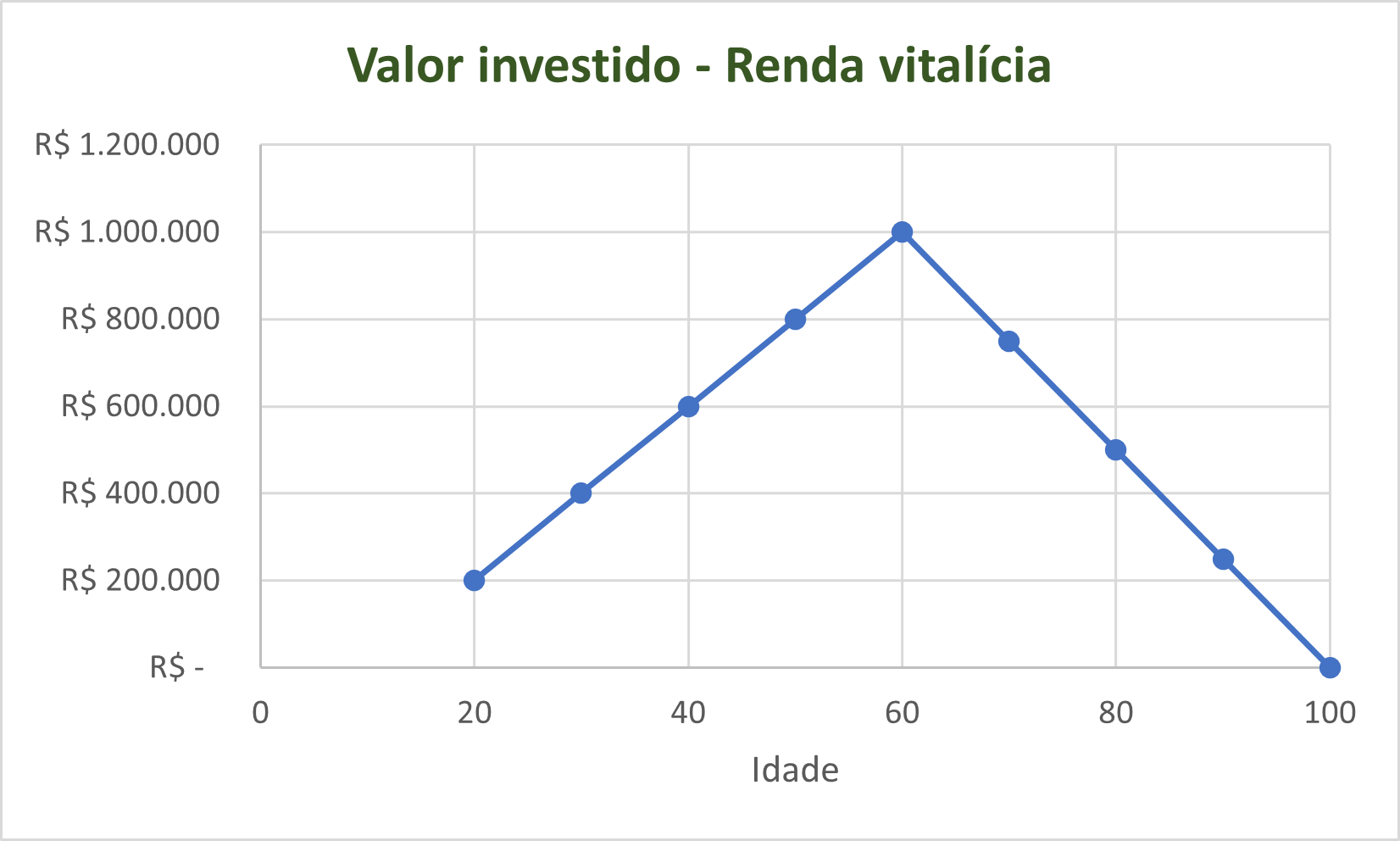

1.2 Renda vitalícia

A renda vitalícia é aquela renda que você irá utilizar do valor investido mais o valor dos rendimentos para viver.

Nesse tipo de renda, você terá seu período de acúmulo de patrimônio (entre os 18 anos e os 60 anos, por exemplo) e depois viverá com o dinheiro acumulado.

Como você não utilizará apenas o rendimento, nesse tipo de renda o montante necessário tende a ser menor que na renda perpétua.

O risco desse tipo de renda existe caso você viva além de sua expectativa de vida.

Imagine calcular para seu dinheiro durar até os 90 anos e você vive além disso.

2. Quanto dinheiro é necessário para viver de renda

Antes de falarmos sobre o valor necessário para viver de renda, é importante destacarmos que o dinheiro em si não é suficiente para você viver de renda.

Você já deve ter ouvido histórias de pessoas que ganharam na loteria, ou mesmo jogadores de futebol que ganharam muito dinheiro durante suas carreiras, mas acabaram falindo e/ou voltando para o patamar financeiro anterior.

Por isso é importante que que você não corra apenas atrás do dinheiro necessário, mas também se preocupe com questões de psicologia financeira e educação financeira para que não desanime no meio do seu planejamento, ou mesmo coloque tudo a perder após conquistar seus objetivos.

Feito esses parênteses, vamos para o que interessa: Quanto você precisa para viver de renda?

Esse valor irá depender do quanto você precisa para viver e o tipo de renda que você quer (perpétuo ou vitalício).

2.1 Cálculo necessário para viver de Renda Perpétua

No caso da renda perpétua, você terá que verificar o valor do rendimento necessário para te manter.

Siga os passos abaixo:

1. Verifique a rentabilidade (acima da inflação) dos seus investimentos.

Nesse exemplo, vamos considerar um investimento com rentabilidade de 6% acima da inflação.

2. Calcule a renda mensal necessária para você viver e multiplique por 12 para ter sua renda anual.

Vamos supor que você precisa de R$5.000/mês, ou seja, R$60.000/ano.

3. Divida a renda necessária anual pela rentabilidade anual dos seus investimentos.

R$60.000 / 6% = R$1 milhão.

Ou seja, nesse exemplo, para viver com R$5.000/mês de renda perpétua, você terá que ter investido aproximadamente R$1 milhão.

É importante ressaltar que esse cálculo irá variar de acordo com sua renda necessária, mas também de acordo com a inflação e a rentabilidade dos seus investimentos no período.

2.2 Cálculo necessário para viver de Renda Vitalícia

O cálculo para renda vitalícia é um pouco mais complexo, pois além de resgatar os rendimentos, você também reduzirá o montante investido, isso fará com que os rendimentos sejam cada vez menores.

Como esse cálculo é um pouco mais complexo, deixarei uma ferramenta para que você faça esse cálculo de forma simples.

Simulador:

https://www.xpseguros.com.br/simulador/index.html#/

Na ferramenta acima, selecione “Aposentadoria” e no item 3 você poderá selecionar se quer a renda perpétua (“Para a vida inteira sem gastar o patrimônio.”), renda vitalícia (“Até meus X

Anos”), ou um misto (“Deixando R$X para meus herdeiros”).

3. Qual o investimento mensal para viver de renda

Agora que você já sabe o valor necessário que você precisa acumular para viver de renda, chegou a hora de começar a construir esse patrimônio.

Para isso, você terá que levar em consideração o prazo que você tem para acumular esse montante e a rentabilidade dos seus investimentos acima da inflação.

No simulador acima, o próprio sistema já te fornece a informação da sua contribuição mensal necessária.

É importante ressaltar que é impossível ter um valor exato, visto que a rentabilidade dos investimentos e a inflação irão variar durante os anos, porém com essa ferramenta você terá um valor aproximado.

4. Faça um planejamento financeiro completo

Após calcular o valor mensal necessário para investir, é necessário que esse valor seja factível, pois de nada adianta ter um plano, se ele for impossível de ser alcançado.

Por isso, é essencial que você tenha um planejamento financeiro completo, que não engloba apenas escolher os melhores investimentos, mas também:

• Tenha um bom orçamento: definindo suas receitas, gastos e o quanto você conseguirá investir por mês,

• Escolha os investimentos adequados para seu perfil de risco;

• Tenha um planejamento fiscal para potencializar ainda mais seu plano,

• Tenha uma estratégia de sucessão;

• Tenha uma boa gestão de riscos para que imprevistos não atrapalhem você de alcançar seus objetivos.

Esse planejamento é essencial para que você não caia em armadilhas, como por exemplo não ter uma reserva de emergência e acabar se endividando ou perdendo dinheiro com investimentos por falta de liquidez.

5. Investimentos para viver de renda

Escolher uma carteira de investimentos diversificada e balanceada, é essencial para que você tenha mais sucesso em seu plano.

Além de reduzir o risco de sua carteira é importante que você diversifique sua carteira de investimentos de acordo com seu perfil de riscos, pois nem todos os investidores são iguais.

É muito comum que você já tenha ouvido falar de estratégia de investimentos, principalmente com ações pagadoras de dividendo e com fundos imobiliários, porém não podemos esquecer, que a própria valorização de um investimento pode ser usada como uma forma de renda.

Investimentos que pagam rendimentos em conta é mais visível e mais fácil o controle caso você escolha viver de renda perpétua, onde você viverá apenas com os rendimentos.

Já para a renda vitalícia, como você utilizará os rendimentos e o valor principal investido, o recebimento de rendimentos direto em conta se torna menos relevante.

Nesse último caso, você pode escolher ativos, independente dos pagamentos de rendimentos e possuirá uma maior variedade de investimentos disponíveis para sua estratégia.

Nesse artigo entraremos mais nos detalhes dos investimentos focados em renda.

5.1 Renda Fixa

Sim, existem investimentos mais conservadores que ações e fundos imobiliários que pagam rendimentos.

Títulos de renda fixa, são títulos de dívidas, onde você empresta seu dinheiro para um emissor e em troca ele te devolverá o dinheiro com uma rentabilidade combinada e em um prazo combinado.

Se você tem um perfil mais conservador, essa classe de ativos é a mais interessante para você pois, você tem a garantia do retorno contratado caso leve o título de renda fixa até o vencimento.

É importante destacar que, caso você queira vender o título antes do vencimento, você poderá ter perda de rentabilidade por causa da marcação à mercado do título.

A renda fixa é interessante também, pois você pode ter uma carteira com diferentes vencimentos, diferentes emissores e rentabilidades atreladas a diferentes indexadores, como a taxa de juros, inflação ou prefixados.

Algumas opções dentro de renda fixa são:

• Tesouro Prefixado com juros semestrais: Títulos públicos emitidos pelo Tesouro Nacional com juros prefixados, ou seja, você sabe já no início qual a rentabilidade do seu investimento, independente das taxas de juros ou da inflação.

• Tesouro IPCA+ com juros semestrais: Semelhante ao anterior, porém possui uma rentabilidade variável atrelada à inflação (IPCA) mais uma parte prefixada. Esse tipo de investimento te garante uma rentabilidade real (acima da inflação).

• Debêntures: Títulos emitidos por empresas privadas. Por possuir um risco maior que os Tesouros, tende a oferecer uma maior rentabilidade. Nesse tipo de investimento, o emissor é quem define as regras e periodicidades de pagamento de rendimentos e indexadores de rentabilidade, por isso, sempre leia o prospecto do produto antes de investir.

• Certificado de Recebíveis Imobiliários (CRI): Títulos emitidos por securitizadoras atrelados às dívidas imobiliárias. Assim como as debêntures, a periodicidade de pagamento e indexador de rentabilidade varia conforme a emissão. É importante que sempre leia o prospecto do investimento antes de investir.

• Certificado de Recebíveis do Agronegócio (CRA): Semelhante ao CRI, porém atrelados às dívidas relacionadas ao agronegócio.

5.2 Imóveis

Os imóveis talvez sejam a categoria de investimentos mais antiga e mais difundida.

Você já deve ter conhecido alguém que te aconselhou a investir em imóveis caso você consiga juntar dinheiro, não é mesmo?

Os imóveis possuem a fama de se valorizarem, além de você poder receber um valor mensal caso o deixe alugado.

Todavia, assim como todos os investimentos, os imóveis também possuem pontos de atenção.

Ao investir em imóveis, você corre o risco de não conseguir alugar de forma imediata, com isso terá gastos com IPTU e condomínio, por exemplo.

Periodicamente você também gastará com manutenções necessárias.

Fora esses gastos, você também tem a preocupação se o inquilino pagará em dia, se cuidará do seu imóvel, se a imobiliária está fiscalizando tudo, dentre outras preocupações.

Levando tudo isso em consideração, muitos investidores que querem investir no setor imobiliário estão migrando parte dos seus investimentos em imóveis para a próxima categoria.

5.3 Fundos de investimentos imobiliários (FII)

Fundos imobiliários, como são conhecidos, funcionam como um condomínio de investidores que se unem para investir em ativos imobiliários.

Sendo a categoria de ativo mais comum ao se falar em viver de renda dentre os ativos financeiros, os fundos imobiliários são os únicos a pagarem mensalmente os rendimentos (apesar da terem a obrigatoriedade de distribuição semestral, de acordo com a legislação).

Por terem a necessidade de um menor capital investido e menores preocupações se comparados com investimentos em imóveis, os fundos imobiliários estão cada vez mais populares entre os investidores.

Apesar de ser um investimento semelhante aos imóveis, ao investir em FIIs, você tem uma oscilação diária do preço de suas cotas. Ou seja, é um investimento de renda variável.

Diferente do imóvel que você só saberá a valorização ou desvalorização na hora de avaliar seu imóvel para venda, nos FIIs essa oscilação é diária, e isso pode levar muita gente a tomar decisões precipitadas, como vender em um momento de baixa de mercado.

5.4 Ações

Ação é a menor parcela do capital social de uma empresa.

Ao comprar uma ação, você se torna sócio dessa empresa, passando a correr os riscos do negócio, participando tanto de seus lucros quanto dos prejuízos.

Ações são consideradas o tipo mais arriscado de investimento pois além terem a oscilação de seu preço, ela terá uma oscilação nos valores de rendimentos a serem distribuídos.

Além disso, caso a empresa não tenha lucro, ela não irá distribuir rendimentos.

Por isso, contar apenas com rendimentos de ações é muito arriscado, visto que aquele dinheiro que você conta, pode não vir caso a empresa tenha um semestre ou ano ruim.

5.5 Previdência privada

Na previdência privada você não receberá rendimentos em sua conta durante sua vigência, porém você poderá garantir uma renda vitalícia quando chegar o período de usufruir do seu investimento.

Ao investir em uma previdência privada, você terá a escolha de fazer a própria gestão do valor acumulado, utilizando de resgates para viver, ou você poderá converter seu investimento em renda.

Existem diversos tipos de renda como renda temporária por um período definido, renda vitalícia, dentre outras.

Ao decidir converter seu investimento em renda você está entregando seu dinheiro para a seguradora, portanto o dinheiro não será mais seu. Em troca a seguradora te garantirá uma renda conforme o combinado.

Por exemplo, caso você faça a conversão em renda vitalícia, a seguradora terá obrigação de garantir sua renda combinada até o fim de sua vida.

Portanto caso você viva até os 150 anos, ela terá que te pagar normalmente, porém caso você venha a falecer 1 mês depois de converter sua previdência em renda, esse dinheiro não será mais seu nem dos seus herdeiros, mas sim da seguradora.

6. Busque renda acima da inflação

Independente da estratégia e dos investimentos que você realizar, é importante que você sempre considere a inflação na equação.

Imagine se aposentar com uma renda de R$10.000 com 60 anos e manter esse mesmo valor até seus 90 anos.

Com certeza você não conseguirá comprar as mesmas coisas com 90 anos, pois seu dinheiro irá perder valor e os mesmos R$10.000 comprarão cada vez menos itens.

Por isso, sempre busque rendimentos que valorizem acima da inflação.

7. Conclusão

Viver de renda está se tornando um sonho cada vez mais comum, porém é necessário refletir sobre muitas coisas antes de seguir planos genéricos vendidos na internet.

Apesar de apenas Fundos imobiliários terem a distribuição de rendimentos mensal (quase) certa, fazendo uma boa gestão e boa diversificação de ativos, é possível receber rendimentos mensais, ou quase isso.

Busque sempre aumentar seu conhecimento e buscar profissionais que contribuam para um planejamento personalizado para você.

Quanto antes você começar, de preferência de forma correta, menos esforço você precisará e melhores deverão ser seus resultados.